“Bóng ma” nợ xấu đã quay trở lại

2016-08-06 19:52:55

0 Bình luận

Một loạt các ngân hàng thương mại đã công bố báo cáo tài chính quý 2/2016, lo ngại về nợ xấu có xu hướng tăng trở lại phần nào ảnh hưởng đến tâm lý chung và dấu hỏi về khả năng kiểm soát nợ xấu.

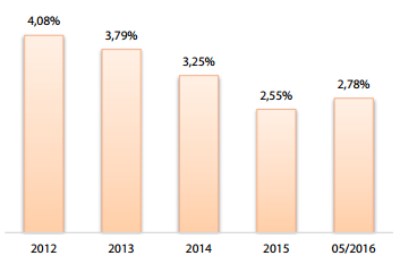

Số liệu mới nhất của NHNN cũng cho thấy tỷ lệ nợ xấu toàn hệ thống đang tăng nhẹ, cuối tháng 05/2016 là 2,78%, tăng 23 điểm phần trăm so với cuối năm 2015. Theo NHNN, không tính phần nợ xấu “lưu kho” ở VAMC thì nợ xấu vẫn thấp hơn mức quy định 3%. Theo CTCK Rồng Việt, để trả lời khả năng nợ xấu có tăng thêm nữa hay không cần nhìn vào nguyên nhân của vấn đề. Hai nguyên được chấp nhận gồm: VAMC không mua thêm nợ xấu trong năm 2016; các khoản nợ được cơ cấu lại trước đây dần dà bị chuyển nhóm xuống nợ khó đòi. Nguyên nhân thứ nhất khá dễ thấy qua số liệu từ VAMC, tuy nhiên nguyên nhân còn lại rất khó lượng hóa.

Phân hóa chất lượng tài sản

Đánh giá trên 9 ngân hàng niêm yết (chiếm 48% tổng dư nợ và 31% nợ xấu toàn hệ thống), có thể thấy nợ xấu tăng trở lại ở 5/9 ngân hàng so với đầu năm 2016 gồm: Vietinbank (0,9%), BIDV (2%), Eximbank (5,3%), SHB (2,20%), và Sacombank (2.83%).

4 ngân hàng còn lại có tỷ lệ nợ xấu giảm hoặc không thay đổi so với đầu năm gồm: Vietcombank (1,74%), MBBank (1,33%), ACB (1,23%), và Navibank (2,19%).

Điều này cho thấy sự phân hóa trong chất lượng tài sản của hệ thống ngân hàng hiện nay, bên cạnh đó, thống kê cho thấy tốc độ tăng của nợ nhóm 3 (nợ dưới tiêu chuẩn) chậm hơn tốc độ tăng của nợ nhóm 4 (nợ nghi ngờ), và tốc độ tăng của nợ có khả năng mất vốn chỉ khoảng 6% so với cuối năm 2015. Nợ xấu tăng trở lại tập trung ở nhóm ngân hàng chưa giải quyết dứt điểm việc bán nợ cho VAMC và đang trong quá trình thanh tra. Tình trạng này kéo dài sẽ ảnh hưởng đến hiệu quả của nhóm trên nhưng không gây tác động tiêu cực lên toàn hệ thống.

Đối với VAMC, định chế này coi như đã hoàn tất nhiệm vụ “làm sạch” sổ sách của hệ thống và nhiệm vụ trọng yếu tiếp theo là tập trung vào xử lý phần nợ đã mua. Tính đến cuối tháng 06/2016, VAMC mới chỉ xử lý được 32.400 tỷ đồng nợ xấu, chiếm 13,4% trong tổng số nợ xấu đã mua.

Báo cáo tài chính 6 tháng của các ngân hàng cho thấy, gánh nặng chi phí dự phòng đã ăn mòn lợi nhuận của các ngân hàng, điển hình như VietinBank có chi phí trích lập dự phòng rủi ro lên tới 3.009 tỷ đồng, do vậy, dù lợi nhuận thuần lên tới hơn 7.200 tỷ đồng nhưng lợi nhuận trước thuế của Vietinbank còn 4,1 nghìn tỷ đồng.

BIDV cũng bị sụt giảm lợi nhuận vì trích lập dự phòng rủi ro và chi phí hoạt động tăng mạnh. 6 tháng đầu năm trích lập dự phòng rủi ro là 4.526 tỷ đồng khiến cho lợi nhuận trước thuế 6 tháng của ngân hàng này chỉ đạt 3.311 tỷ đồng, trong khi lợi nhuận thuần từ hoạt động kinh doanh trước chi phí dự phòng rủ ro tín dụng là 7.837 tỷ đồng.

Với Sacombank, lợi nhuận thuần từ hoạt động kinh doanh trước dự phòng rủi ro tín dụng đạt 1.094 tỷ đồng trong 6 tháng, nhưng sau khi trừ trích lập dự phòng, chỉ còn 363 tỷ đồng. Báo cáo tài chính 6 tháng của Eximbank cho thấy, lợi nhuận thuần từ hoạt động kinh doanh trước chi phí dự phòng rủi ro là 740 tỷ đồng, nhưng chi phí dự phòng rủi ro chiếm mất 661 tỷ đồng khiến cho lợi nhuận trước thuế của ngân hàng này chỉ còn 79 tỷ đồng.

Ngân hàng Quốc tế (VIB) cũng bị sụt giảm mạnh lợi nhuận do chi phí trích lập dự phòng tăng mạnh lên 348 tỷ đồng trong 6 tháng đầu năm, chi phí hoạt động VIB lên tới 993 tỷ đồng. Do vậy, mặc dù lợi nhuận thuần từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng là 651 tỷ đồng, nhưng lợi nhuận trước thuế chỉ còn 302 tỷ đồng.

Thanh khoản vẫn thừa trong hệ thống?

Số liệu công bố mới nhất của NHNN cho thấy chênh lệch giữa tăng trưởng cung tiền và tăng trưởng tín dụng tiếp tục mở rộng trong tháng 7. Cụ thể, tính đến ngày 20/7, tổng phương tiện thanh toán tăng 9,84% so với tháng 12/2015, huy động vốn tăng 10,17% trong khi tín dụng chỉ tăng 8,02%. Đồng thời, diễn biến trên thị trường liên ngân hàng cho thấy tình hình thanh khoản của hệ thống tương đối ổn định với mặt bằng lãi suất qua đêm tiếp tục ở mức thấp, xoay quanh mức 1%. Tuy nhiên, điểm khác biệt là doanh số giao dịch bình quân tăng trở lại, khoảng 15% so với tháng trước.

Bên cạnh đó, NHNN cũng tích cực tham gia điều tiết cung-cầu trên thị trường tiền tệ thông qua phát hành tín phiếu. Kênh điều tiết này được kích hoạt trở lại vào cuối tháng 5/2016 và tổng lượng tiền được hút ròng đạt khoảng 46.000 tỷ đồng tính đến cuối tháng 07/2016. Ngoài ra, trong tháng vừa qua, hoạt động huy động vốn của KBNN có vẻ chững lại, một phần vì áp lực huy động vốn cho ngân sách nửa cuối năm không lớn nhưng đồng thời tỷ lệ trúng thầu giảm cho thấy các ngân hàng kém “mặn mà” với kênh đầu tư trái phiếu hơn trước. Giá trị trúng thầu trong tháng 7 đạt 19.152 tỷ đồng, giảm 53% so với tháng 6/2016; tỷ lệ trúng thầu chỉ đạt 72% (-10% so với tháng 06/2016).

Diễn biến trong tháng qua của thị trường tiền tệ cho thấy chênh lệch dương giữa tốc độ tăng trưởng cung tiền và tín dụng chưa thay đổi nhiều, kênh đầu tư trái phiếu chững lại trong khi NHNN vẫn tiếp tục tích lũy USD cho dự trữ ngoại hối (khoảng 900 triệu USD). Từ đó có thể suy luận rằng vẫn còn hiện tượng thanh khoản thừa trong hệ thống.

N

Phân hóa chất lượng tài sản

Đánh giá trên 9 ngân hàng niêm yết (chiếm 48% tổng dư nợ và 31% nợ xấu toàn hệ thống), có thể thấy nợ xấu tăng trở lại ở 5/9 ngân hàng so với đầu năm 2016 gồm: Vietinbank (0,9%), BIDV (2%), Eximbank (5,3%), SHB (2,20%), và Sacombank (2.83%).

4 ngân hàng còn lại có tỷ lệ nợ xấu giảm hoặc không thay đổi so với đầu năm gồm: Vietcombank (1,74%), MBBank (1,33%), ACB (1,23%), và Navibank (2,19%).

|

| Tỷ lệ nợ xấu theo công bố của NHNN. |

Điều này cho thấy sự phân hóa trong chất lượng tài sản của hệ thống ngân hàng hiện nay, bên cạnh đó, thống kê cho thấy tốc độ tăng của nợ nhóm 3 (nợ dưới tiêu chuẩn) chậm hơn tốc độ tăng của nợ nhóm 4 (nợ nghi ngờ), và tốc độ tăng của nợ có khả năng mất vốn chỉ khoảng 6% so với cuối năm 2015. Nợ xấu tăng trở lại tập trung ở nhóm ngân hàng chưa giải quyết dứt điểm việc bán nợ cho VAMC và đang trong quá trình thanh tra. Tình trạng này kéo dài sẽ ảnh hưởng đến hiệu quả của nhóm trên nhưng không gây tác động tiêu cực lên toàn hệ thống.

Đối với VAMC, định chế này coi như đã hoàn tất nhiệm vụ “làm sạch” sổ sách của hệ thống và nhiệm vụ trọng yếu tiếp theo là tập trung vào xử lý phần nợ đã mua. Tính đến cuối tháng 06/2016, VAMC mới chỉ xử lý được 32.400 tỷ đồng nợ xấu, chiếm 13,4% trong tổng số nợ xấu đã mua.

Báo cáo tài chính 6 tháng của các ngân hàng cho thấy, gánh nặng chi phí dự phòng đã ăn mòn lợi nhuận của các ngân hàng, điển hình như VietinBank có chi phí trích lập dự phòng rủi ro lên tới 3.009 tỷ đồng, do vậy, dù lợi nhuận thuần lên tới hơn 7.200 tỷ đồng nhưng lợi nhuận trước thuế của Vietinbank còn 4,1 nghìn tỷ đồng.

BIDV cũng bị sụt giảm lợi nhuận vì trích lập dự phòng rủi ro và chi phí hoạt động tăng mạnh. 6 tháng đầu năm trích lập dự phòng rủi ro là 4.526 tỷ đồng khiến cho lợi nhuận trước thuế 6 tháng của ngân hàng này chỉ đạt 3.311 tỷ đồng, trong khi lợi nhuận thuần từ hoạt động kinh doanh trước chi phí dự phòng rủ ro tín dụng là 7.837 tỷ đồng.

Với Sacombank, lợi nhuận thuần từ hoạt động kinh doanh trước dự phòng rủi ro tín dụng đạt 1.094 tỷ đồng trong 6 tháng, nhưng sau khi trừ trích lập dự phòng, chỉ còn 363 tỷ đồng. Báo cáo tài chính 6 tháng của Eximbank cho thấy, lợi nhuận thuần từ hoạt động kinh doanh trước chi phí dự phòng rủi ro là 740 tỷ đồng, nhưng chi phí dự phòng rủi ro chiếm mất 661 tỷ đồng khiến cho lợi nhuận trước thuế của ngân hàng này chỉ còn 79 tỷ đồng.

Ngân hàng Quốc tế (VIB) cũng bị sụt giảm mạnh lợi nhuận do chi phí trích lập dự phòng tăng mạnh lên 348 tỷ đồng trong 6 tháng đầu năm, chi phí hoạt động VIB lên tới 993 tỷ đồng. Do vậy, mặc dù lợi nhuận thuần từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng là 651 tỷ đồng, nhưng lợi nhuận trước thuế chỉ còn 302 tỷ đồng.

Thanh khoản vẫn thừa trong hệ thống?

Số liệu công bố mới nhất của NHNN cho thấy chênh lệch giữa tăng trưởng cung tiền và tăng trưởng tín dụng tiếp tục mở rộng trong tháng 7. Cụ thể, tính đến ngày 20/7, tổng phương tiện thanh toán tăng 9,84% so với tháng 12/2015, huy động vốn tăng 10,17% trong khi tín dụng chỉ tăng 8,02%. Đồng thời, diễn biến trên thị trường liên ngân hàng cho thấy tình hình thanh khoản của hệ thống tương đối ổn định với mặt bằng lãi suất qua đêm tiếp tục ở mức thấp, xoay quanh mức 1%. Tuy nhiên, điểm khác biệt là doanh số giao dịch bình quân tăng trở lại, khoảng 15% so với tháng trước.

Bên cạnh đó, NHNN cũng tích cực tham gia điều tiết cung-cầu trên thị trường tiền tệ thông qua phát hành tín phiếu. Kênh điều tiết này được kích hoạt trở lại vào cuối tháng 5/2016 và tổng lượng tiền được hút ròng đạt khoảng 46.000 tỷ đồng tính đến cuối tháng 07/2016. Ngoài ra, trong tháng vừa qua, hoạt động huy động vốn của KBNN có vẻ chững lại, một phần vì áp lực huy động vốn cho ngân sách nửa cuối năm không lớn nhưng đồng thời tỷ lệ trúng thầu giảm cho thấy các ngân hàng kém “mặn mà” với kênh đầu tư trái phiếu hơn trước. Giá trị trúng thầu trong tháng 7 đạt 19.152 tỷ đồng, giảm 53% so với tháng 6/2016; tỷ lệ trúng thầu chỉ đạt 72% (-10% so với tháng 06/2016).

Diễn biến trong tháng qua của thị trường tiền tệ cho thấy chênh lệch dương giữa tốc độ tăng trưởng cung tiền và tín dụng chưa thay đổi nhiều, kênh đầu tư trái phiếu chững lại trong khi NHNN vẫn tiếp tục tích lũy USD cho dự trữ ngoại hối (khoảng 900 triệu USD). Từ đó có thể suy luận rằng vẫn còn hiện tượng thanh khoản thừa trong hệ thống.

N

Tạp chí điện tử Hoà Nhập, cơ quan ngôn luận của Hiệp hội Doanh nghiệp của Thương binh và NKT Việt Nam, liên tục cập nhật thông tin liên quan về lĩnh vực kinh doanh của Thương binh và Người khuyết tật như: Đầu tư, kinh doanh, thương mại, dịch vụ, bất động sản, sức khỏe. Ngoài ra, Tạp chí cũng xin giới thiệu tới độc giả những bài viết về chính sách cho người có công, tấm gương thương binh, người khuyết tật vượt khó, doanh nhân thương binh, người khuyết tật tiêu biểu, doanh nghiệp của thương binh và người khuyết tật. Kính mời độc giả đón đọc. Mọi ý kiến đóng góp và chia sẻ xin liên hệ qua email tapchihoanhap@gmail.com.

Theo Infonet.vn

Giải thưởng Sách Quốc gia lần thứ VII: Lan tỏa giá trị văn hóa và tri thức

Giải thưởng Sách Quốc gia – sự kiện văn hóa thường niên, đã trở thành biểu tượng của nền xuất bản Việt Nam, không ngừng lan tỏa giá trị tri thức, văn hóa và góp phần xây dựng xã hội học tập.

2024-11-22 22:15:00

Tổ chức Phòng chống mù lòa Châu Á phẫu thuật nhân đạo cho người nghèo tại Hải Phòng

Sáng 22/11, Đoàn công tác của Tổ chức Phòng chống mù lòa Châu Á (APBA) do Giáo sư Bác sĩ Hattori Tadashi - Giám đốc dẫn đầu, đến khám và phẫu thuật nhân đạo cho bệnh nhân nghèo, mắc bệnh nặng về dịch kính võng mạc tại Hải Phòng.

2024-11-22 19:05:20

Fansipan rực rỡ sắc màu lễ hội hoa sen đá, giá vé cáp treo chỉ còn 550.000 đồng

Lầu đầu tiên được tổ chức tại Fansipan, Lễ hội hoa sen đá đem đến vô vàn trải nhiệm độc đáo cho du khách, đặc biệt khi Sa Pa đang vào mùa mây đẹp nhất năm.

2024-11-22 18:47:26

HEAD Honda Thắng Lợi lưu chuyển tiền thuần âm và chiến lược vượt khó

Mặc dù trên bảng báo cáo lưu chuyển tiền tệ, lưu chuyển tiền thuần trong kỳ của Công ty TNHH Thắng Lợi âm 225 triệu đồng, trong khi cùng kỳ năm ngoái âm hơn 1,7 tỷ đồng nhưng kết thúc năm 2023, công ty TNHH Thắng Lợi đạt hơn 711 tỷ đồng doanh thu, báo lãi sau thuế hơn 260 triệu đồng.

2024-11-22 17:40:02

Tổng Bí thư Tô Lâm phát biểu chính sách tại Trường Đại học Quốc gia Malaya

Tổng Bí thư Tô Lâm nhấn mạnh chặng đường tiếp theo của Việt Nam và Malaysia cũng như việc bảo đảm một hệ thống quốc tế công bằng, rộng mở phụ thuộc lớn vào sự phát triển vững mạnh của ASEAN.

2024-11-22 14:08:22

Các khuyến nghị công tác quản lý, sử dụng đất lâm nghiệp gắn với sinh kế người dân

Ngày 21/11, tại TP Hà Nội, Hội Khoa học Kỹ thuật Lâm nghiệp Việt Nam, phối hợp với Trung tâm Nghiên cứu Lâm nghiệp Nhiệt đới, đồng tổ chức Diễn Đàn: Thực thi Luật Đất đai 2024 và các khuyến nghị công tác quản lý, sử dụng đất lâm nghiệp gắn với sinh kế người dân.

2024-11-22 12:05:00